こんにちは!

行政書士の越阪部です。

今回は、「個人事業主でも創業融資は受けられる?」という質問について

お答えしていこうと思います。

個人事業主でも創業融資は受けられる?

結論として、個人事業主であっても創業融資は受けられます。

通常、創業時に民間の金融機関から融資を受けることは、なかなかハードルが高いのが実情です。

創業者はこれまでの実績が無いため、金融機関も貸し倒れを嫌がり中々手放しでお金を貸してくれません。

そのため、民間の金融機関(地銀や信金など)から直接融資を受ける「プロパー融資」については、個人事業主が創業期に使うのには向いていません。(ほとんどの場合断られてしまいます。)

ではどうしたら良いかというと、「公的融資」を利用することです。

公的融資

公的融資とは、国や地方自治体が民間の金融機関を補完するために行っている融資制度のことです。

先ほども述べた通り、創業者や中小零細企業は、

一般に信用力が低いことが多く、民間の金融機関も進んでお金を貸したがりません。

しかしそれでは創業者や中小零細事業者が困ってしまいますから、

国や地方公共団体が税金を使って、こうした事業者向けの融資策を進めています。

それを「公的融資」といい、代表的なものは以下の2つです。

- 日本政策金融公庫から融資を受ける

- 地方自治体の制度融資を活用する

日本政策金融公庫

日本政策金融公庫(通称:公庫)は、政府が100%出資する金融機関です。

民間の金融機関と違って預金機能はありませんが、貸出機能はあります。

全国に152支店あり、沖縄を除いたすべての都道府県にあります。

創業者は日本政策金融公庫に直接融資を申し込んで、

直接日本政策金融公庫からお金を借りることになります。

地方自治体の制度融資

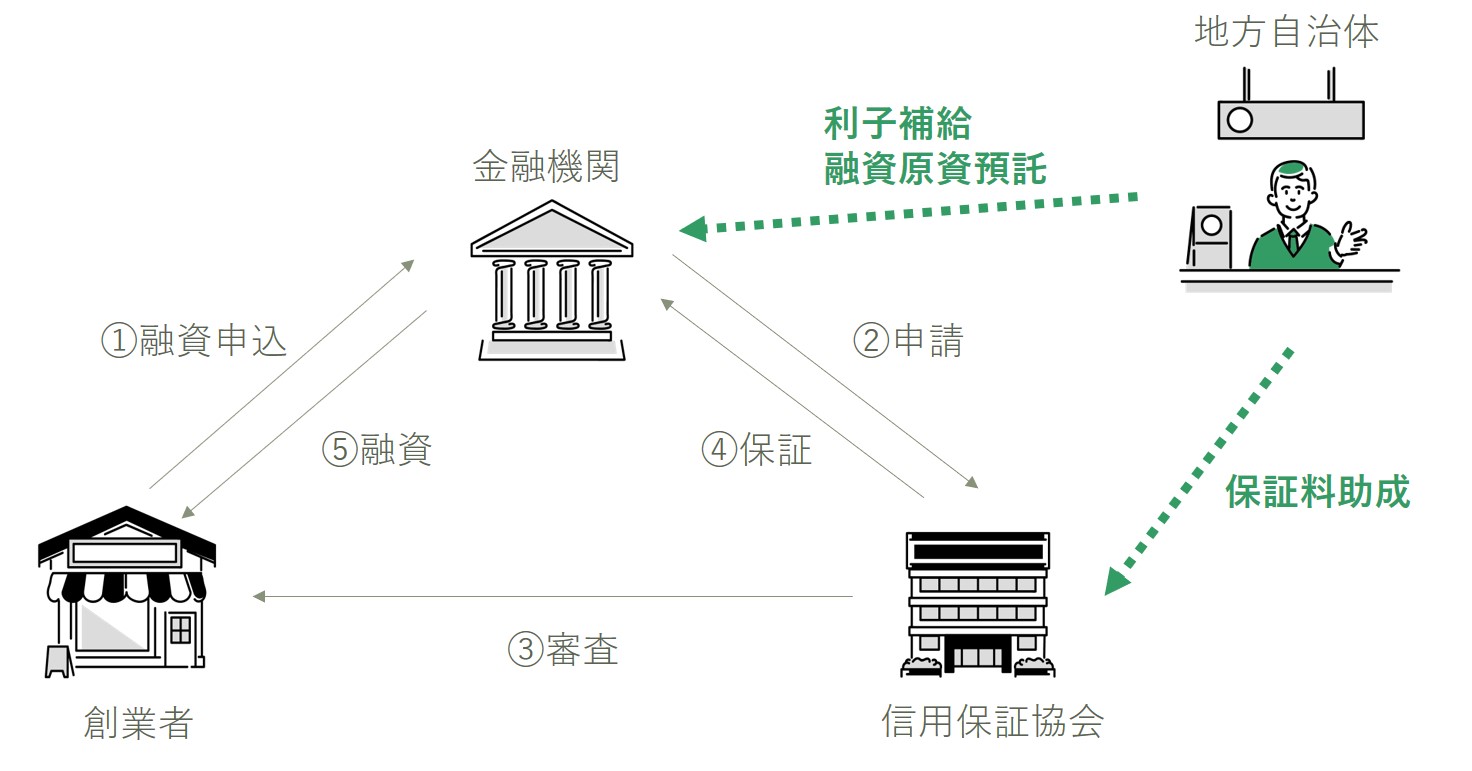

制度融資とは、地方自治体(都道府県や市区町村)が、

民間の金融機関・信用保証協会と三位一体となって実施する融資制度のことです。

構図としては、創業者は民間の金融機関に融資を申し込んで、

民間の金融機関からお金を借りることになります。

しかし、直接の融資(プロパー融資)となると金融機関もリスクを嫌って貸したがらないので、

信用保証協会が保証人として付いてくれます。

47都道府県と4市(横浜市、川崎市、名古屋市、岐阜市)に置かれている公的機関で、

創業者や中小企業が金融機関からお金を借りる際に、保証人となってくれる機関です。

公庫のように直接お金を貸すわけではないものの、

保証人となる(もし創業者がお金を返済できなくなったら代わりに保証協会が弁済することを金融機関と約束する)ことで、創業者や中小企業がお金を借りやすくしています。

ただ、信用保証協会の利用には保証料がかかり、

また、当然ですが金融機関からお金を借りる際には利息も発生します。

このように利息や保証料といった金融コストの一部を、

創業者の代わりに地方自治体が負担してくれます。

この仕組みを制度融資といいます。

整理すると、制度融資における各当事者の役割は以下の通りです。

民間の金融機関:創業者にお金を貸す

信用保証協会:創業者の保証人になる

地方自治体:利息や保証料を助成する

このような公的融資を活用すれば、

創業期の個人事業主であっても融資を受けることが可能です。

法人と個人どっちが受けやすい?

法人(株式会社や合同会社など)と個人のどちらの方が融資を受けやすいかという質問をたまに頂きますが、創業の場合ではどちらも変わらないです。

創業融資の場合、融資審査で提出する資料もほとんど変わらないですし、

審査する側も「法人だから」とか「個人だから」といった理由で区別はしていません。

そのため、個人事業主だからといって融資が受けられないことはないですし、

融資が不利になることもありません。

実際に公庫(国民生活事業)のデータを見ても、

創業融資を活用している事業者のうち、約6割以上が個人事業主で、法人は4割にも満たないです。

このように、むしろ法人より個人事業主の方が多いですので、

個人事業主であっても問題なく融資は通ります。

公庫と制度融資はどちらが良いの?

公的融資には、日本政策金融公庫と制度融資の2種類があることをお伝えしましたが、

どちらの方が良いのかについて紹介させて頂きます。

制度融資の場合、各地方自治体によって内容が異なりますので、

詳細は事業を行う場所の自治体の制度融資を調べて頂きたいですが、

あくまでも一般論として述べさせて頂きます。

日本政策金融公庫の場合

創業者の多くが日本政策金融公庫を利用しています。

何よりの利点は、制度融資と比べて手間がかからず、入金までのスピードも早い点です。

公庫の場合、早ければ申し込みから3週間程度で入金まで進みます。

創業融資の実績を多く持つので審査も慣れていますし、

手間や時間を省きたい方や「なるべく早く資金が必要!」という方は公庫に申し込んだ方が良いです。

制度融資の場合

制度融資の場合は、関係する機関が多いため、公庫と比べて手間がかかる傾向にあります。

場合によっては、地方自治体と面談してあっせん書を書いてもらってから、

金融機関と面談して、さらに保証協会と面談して・・・と、長い時間がかかることもしばしばあります。

場合によっては3か月程度かかることもあるので、急いでいる方にはオススメしません。

しかしメリットもあって、

特に市区町村の場合、公庫より調達コストが抑えられる場合があります。

制度融資は、地方自治体が金利・保証料の助成を行うことが多く

公庫よりも調達コストが低いことも多くあります。

例えば私の事務所がある東京都目黒区の制度融資ですと、

目黒区が金利を助成してくれるので、事業者の金利負担が0.2%で済みます。

(公庫の場合でも2%前後が相場です。)

このように、制度融資は時間や手間はかかるものの調達コストが抑えられる、という場合が多いです。

また、創業期から地域の信金や信組とパイプが作れるというのも制度融資のメリットですね。

地域の金融機関との関係性が作れれば、今後の事業拡大の際の融資も受けやすくなります。

まとめ

いかがだったでしょうか。

今回は、個人事業主でも創業融資が受けられるかについて紹介させて頂きました。

結論、公的融資を使えば問題なく受けられますので、

ぜひ創業の機会に融資を受けておくことをオススメします。

ただいま、創業者に役立つ小冊子を無料プレゼントしています。

ぜひダウンロード頂き、経営に役立てて頂ければと思います!