こんにちは!

行政書士の越阪部です。

今回は、経常運転資金とその借り方について紹介させて頂きます。

運転資金とは?

運転資金とは、企業が日々の事業活動を続けていくために必要になる資金のことです。

具体例で言うと、製造業であれば原材料や外注費、卸売業であれば商品の仕入れ費用などが挙げられます。

また、これらの費用に加え、人件費、賃料、水道光熱費といった販管費も事業を行っていくためには必要になります。

こうした費用の多くは、売上の入金よりも先に発生します。

例えば卸売業や小売業の場合は、先に商品を仕入れないと商品を販売することができないので、売上の入金よりも先に支払いが必要になります。

製造業の場合でも同様に、実際に製品を販売するよりも前に、原材料を仕入れて、製品を製造して在庫として持っておき、販売後も入金まで待たなければいけません。

このように、売上の入金よりも先行して支払いが必要になるので、その分のお金が運転資金として必要になります。

多くの場合、このお金を自社で賄う余裕がありませんので、金融機関から運転資金として借入することになります。

経常運転資金とは?

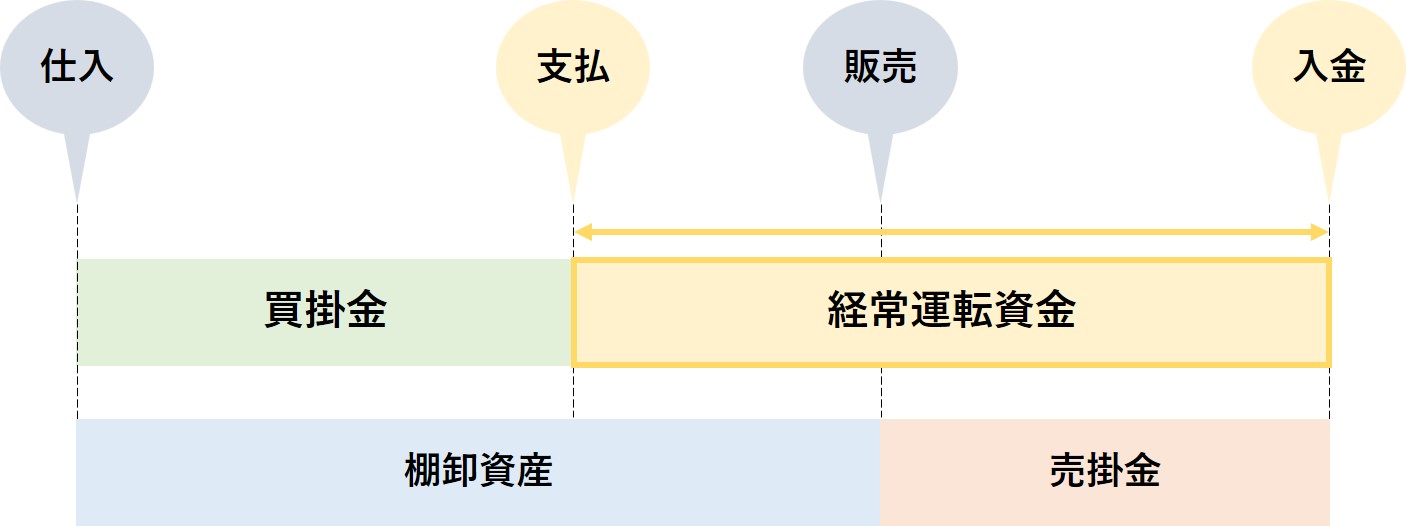

このように、事業を継続していくために常に必要となる資金を、経常運転資金といいます。

経常運転資金の基本的な考え方は、「支払いのタイミングと入金のタイミングの時間差によって必要になるお金」です。

これを計算式に直すと、以下の式で算出することができます。

経常運転資金=(売上債権+棚卸資産)-仕入債務

売上債権+棚卸資産は、企業が売上の入金前に立て替えている金額のことを指します。

企業が商品を販売するには、まずは仕入れをして在庫(棚卸資産)として持たなければいけません。

また、商品販売後も、売掛金の入金や受取手形の期日まではお金は入ってこないので、その間のお金は企業が立て替えていることになります。

仕入債務とは、買掛金や支払手形のように、企業が仕入先や外注先に立て替えて貰っている金額のことを指します。企業が支払わなくてはいけないものの、まだ支払いはしていないというものですね。

経常運転資金の借り方

経常運転資金は、企業が存在していく限りずっと必要になる資金なので、

つなぎ資金や季節資金と異なり、返済財源はないものと考えられます。

そのため、経常運転資金の本来の適切な借り方としては、

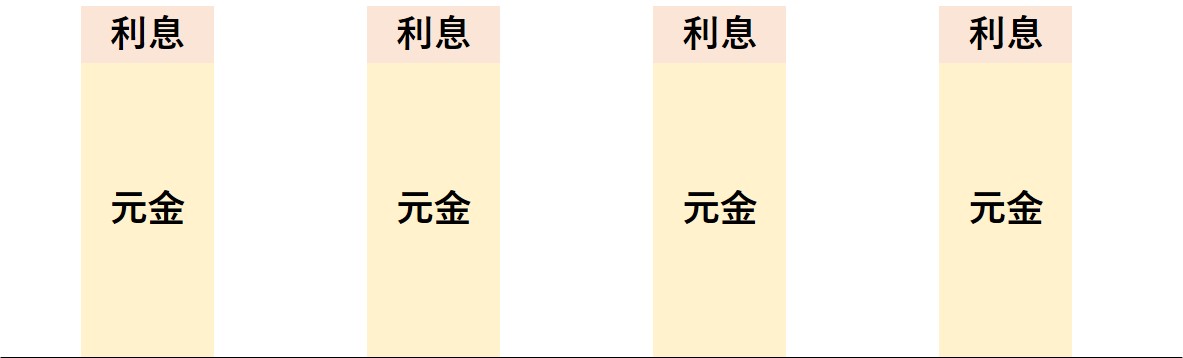

1年以内に一括返済する短期継続融資としての手形貸付が基本になります。

短期継続融資では、分割弁済と異なり、期日が来たら借りていたお金を一括で返済することになります。しかし、経常運転資金の場合は返済後もまたすぐに必要になるので、返済と同時に再度融資を実行して同額を借入します。

このように、返済と同時に同額を借り続ければ、

実質元金の返済がなく、利息だけを払っていることになります。

これを短期継続融資といい、資金繰り上大きなメリットがあります。

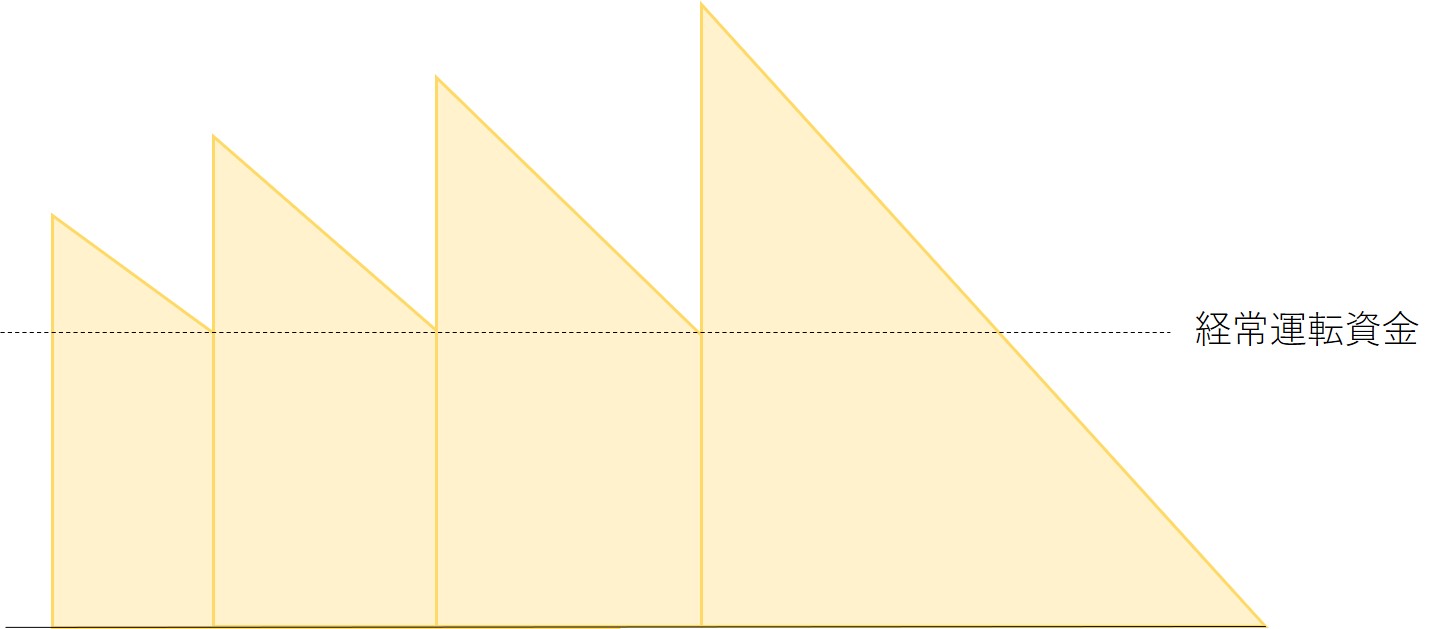

しかし、現実問題、なかなかこのような借り方ができている企業は多くありません。

金融機関も、短期継続融資では万が一のときに回収が進めにくいので、短期継続融資ではなく長期融資で貸したがります。

実際のところ、中小企業は3~10年程度の長期融資で運転資金を借入れ、毎月分割して返済しているケースが圧倒的に多いです。

経常運転資金を長期融資で借りていると、当然ですが毎月の返済が必要になり、資金繰りが悪化します。

返済が進み借入残高が経常運転資金額を下回ると、再度追加の融資を受けて補填を行うわけですが、その際にはさらに額を増やして借入するケースも少なくありません。

そしてまた返済が進むと、さらに額を増やして借入をして・・・とずっと続いていきます。

これが続くと、必要以上に借入額が膨らみ、毎月の資金繰りが悪化し、利益は出ていても会社にお金が残らないという財務体質になってしまいます。

逆にいうと、今現在経常運転資金を長期融資で調達している場合は、短期継続融資に変更できれば資金繰りが大幅に改善できます。

これまで長期融資で返済していた分のキャッシュアウトが無くなり、短期継続融資で受けている経常運転資金の分は、いわば疑似資本のような役割を担います。

これにより資金繰りがかなり楽になる可能性がありますので、

これを機に金融機関への交渉を検討してみてください。

まとめ

いかがだったでしょうか。

今回は、経常運転資金とその借り方について紹介させて頂きました。

経常運転資金については、正しい借り方ができるかどうかで資金繰りが一気に変わりますので、ぜひ知っておいてください。

当事務所のメールマガジンでは、経営に役立つ財務や資金調達の情報を配信しています。

週1回の配信で数字に強い社長になれますので、ぜひお気軽にご登録ください!